Структура и особенности налогового законодательства РФ: от Налогового кодекса до международных договоров

Законодательство о налогах и сборах в РФ включает три уровня:

1. Федеральное законодательство — Налоговый кодекс РФ (части I и II) и федеральные законы, принятые в соответствии с ним.

2. Региональное законодательство — законы субъектов РФ, регулирующие региональные налоги (например, транспортный налог).

3. Местные нормативные акты — решения муниципалитетов о местных сборах (например, земельном налоге).

Акты исполнительной власти (приказы Минфина, ФНС, ГТК) не входят в законодательство о налогах и не могут изменять его нормы.

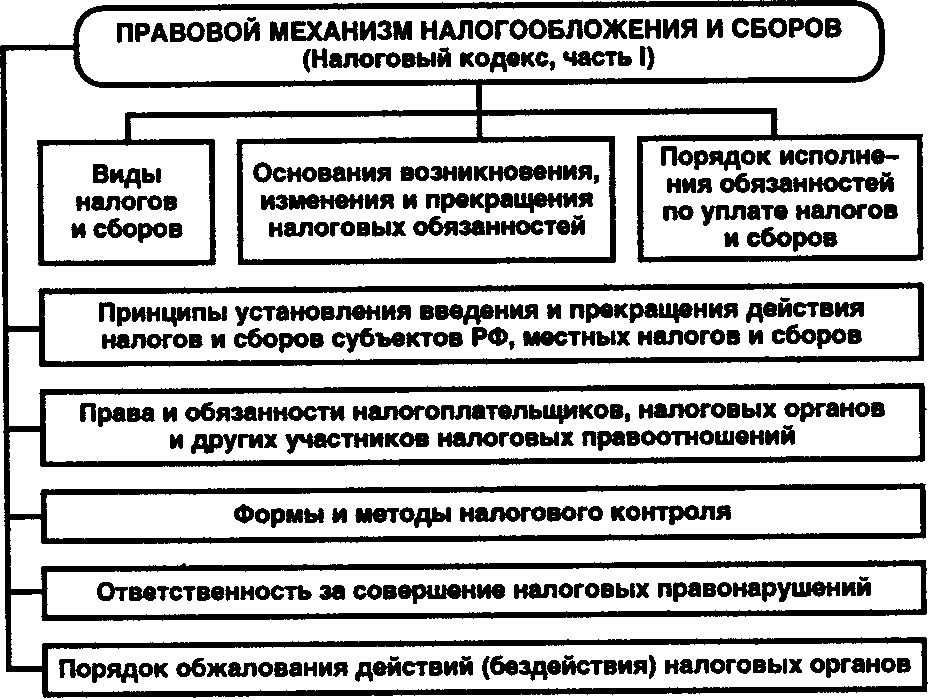

Налоговый кодекс РФ (принят в 1998–1999 гг.) устанавливает систему налогов, общие принципы налогообложения и структуру правоотношений (см. Схему 13.2). Он делится на:

- Часть I (общие правила, контроль, ответственность);

- Часть II (специальные нормы по отдельным налогам, например, НДС, НДФЛ).

Регулируемые правоотношения включают:

- Установление, введение и взимание налогов;

- Налоговый контроль;

- Обжалование действий налоговых органов;

- Привлечение к ответственности за нарушения.

Исключение — таможенные платежи, регулируемые Таможенным кодексом ЕАЭС, если иное не указано в НК РФ.

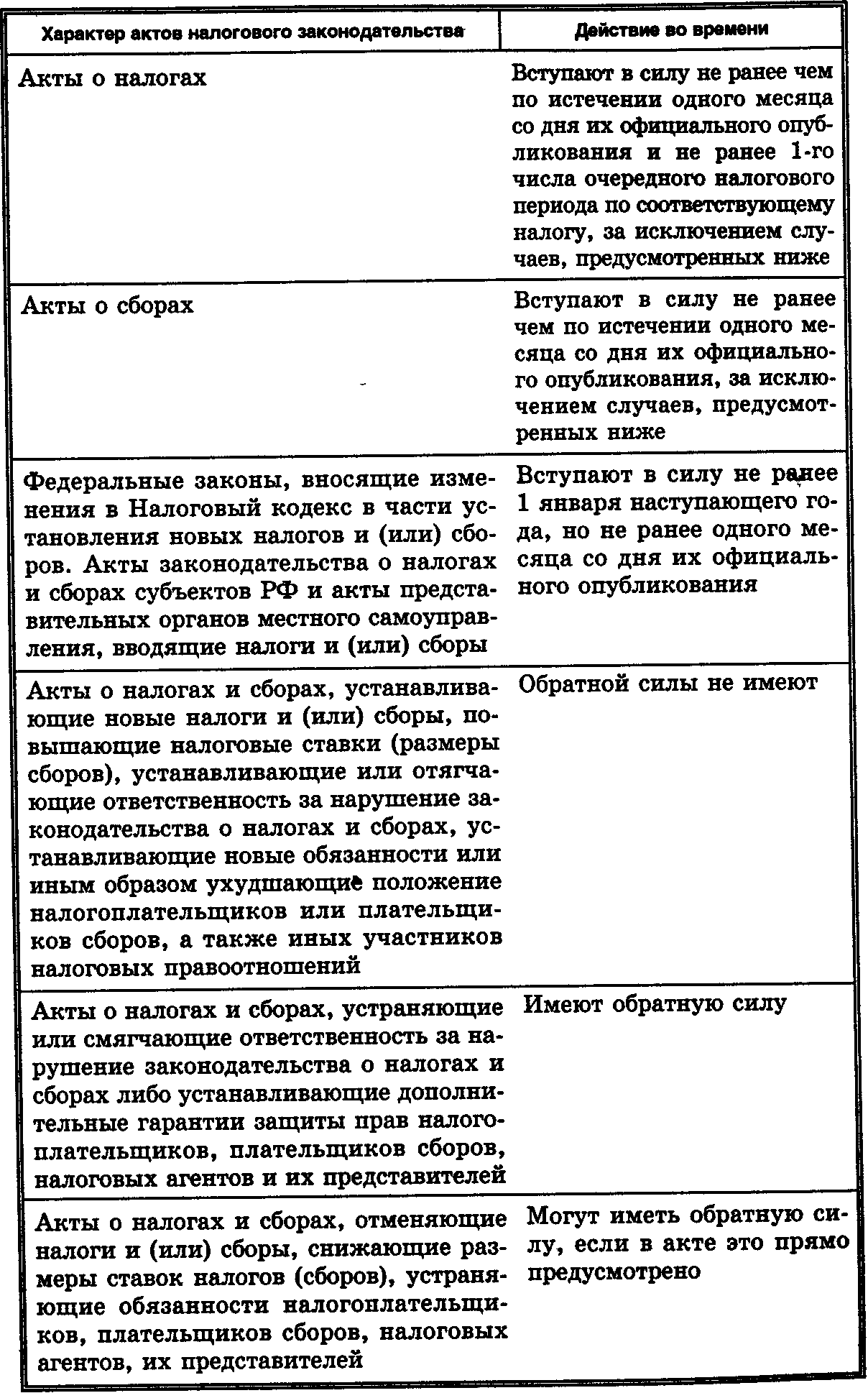

Действие актов во времени подчиняется особым правилам. Например, законы, ухудшающие положение налогоплательщиков, не имеют обратной силы (ст. 5 НК РФ). Таблица 13.1 иллюстрирует нормы вступления в силу актов в зависимости от их уровня и содержания.

Признание акта несоответствующим НК РФ возможно, если он:

- Издан неуполномоченным органом;

- Ограничивает права налогоплательщиков или налоговых агентов;

- Меняет определения из кодекса (например, трактовку налоговой базы);

- Противоречит принципам справедливости или единого экономического пространства.

Споры решаются в суде, кроме случаев, прямо предусмотренных НК РФ.

Международные договоры имеют приоритет над национальным законодательством. Например, соглашения об избежании двойного налогообложения (СИДН) корректируют ставки для иностранных компаний.

Субъекты налоговых правоотношений:

- Налогоплательщики (организации, физлица);

- Налоговые агенты (например, работодатели, удерживающие НДФЛ);

- ФНС, таможенные органы, Минфин;

- Органы внебюджетных фондов (ПФР, ФСС);

- Сборщики налогов (муниципальные учреждения).

Схема 13.3 демонстрирует алгоритм взаимодействия субъектов: от начисления налога до разрешения споров.

Ключевые термины:

- Налоговая база — сумма, с которой исчисляется налог;

- СИДН — соглашения, регулирующие налогообложение между странами;

- Обратная сила закона — применение норм к отношениям, возникшим до их принятия.

Итог: Налоговая система РФ сочетает иерархию законодательных актов, принцип верховенства НК РФ и интеграцию международных норм. Это обеспечивает баланс между фискальными интересами государства и защитой прав плательщиков, что соответствует глобальным стандартам, заложенным еще Адамом Смитом.

Дата добавления: 2025-05-12; просмотров: 364;