Имущественное страхование: правовые основы, виды и механизмы

Имущественное страхование — ключевой инструмент управления рисками в бизнесе, обеспечивающий защиту активов и ответственности. Оно регулируется ГК РФ и Законом «Об организации страхового дела», а его виды охватывают широкий спектр экономических отношений.

Виды имущественного страхования

1. Страхование имущества

-Объекты: здания, оборудование, товарные запасы, транспорт.

- Пример: Завод страхует оборудование от пожара. При возгорании ущерб покрывается страховой выплатой.

- Особенность: Страхователем может быть не только собственник, но и арендатор или залогодержатель.

2. Страхование ответственности за причинение вреда

-Покрывает убытки третьих лиц из-за действий страхователя.

- Пример: Производитель страхует ответственность за бракованную продукцию. При отравлении потребителя, компенсация выплачивается через страховщика.

- Важно: Выгодоприобретатель — пострадавшее лицо, даже если не указан в договоре.

3. Страхование ответственности по договору

-Защита от риска нарушения договорных обязательств.

- Пример: Подрядчик страхует ответственность за срыв сроков строительства.

4. Страхование предпринимательского риска

-Покрывает убытки от невыполнения контрагентами обязательств или форс-мажора.

- Пример: Компания страхует риск неплатежа дебиторов.

Обязательное страхование.Законом установлены случаи, когда страхование обязательно:

- ОСАГО — страхование автогражданской ответственности.

- Страхование госимущества — для организаций, управляющих государственной собственностью.

- Последствия нарушения: Если страхователь не заключил договор или ухудшил условия, он обязан компенсировать ущерб самостоятельно.

Договор страхования: условия и порядок заключения

Существенные условия:

- Объект страхования (имущество или риск).

- Страховой случай (например, пожар, авария).

- Размер страховой суммы.

- Срок действия.

Формы договора:

- Письменный документ.

- Генеральный полис — для регулярного страхования однородных партий (например, поставки товаров).

Страховая премия: Плата за страхование, рассчитывается на основе тарифов страховщика. Может вноситься единоразово или частями.

Страховая сумма и франшиза

- Страховая сумма не должна превышать действительную стоимость имущества. Например, при стоимости оборудования 10 млн рублей, максимальная сумма страхования — 10 млн.

Франшиза — часть ущерба, которую страхователь оплачивает самостоятельно:

- Условная: Если ущерб ≤ 100 тыс. рублей, страховщик не выплачивает. Если 150 тыс., выплачивает всю сумму.

- Безусловная: При любом ущербе из выплаты вычитается франшиза (например, 150 тыс. – 100 тыс. = 50 тыс. рублей к выплате).

Сострахование и перестрахование

- Сострахование: Несколько страховщиков делят риски по одному договору. Например, при страховании крупного объекта на 500 млн рублей три компании берут по 1/3 риска.

- Перестрахование: Страховщик передает часть риска другому страховщику. Это снижает нагрузку на капитал и повышает устойчивость.

Процесс урегулирования убытков

1. Уведомление о страховом случае: Страхователь обязан сообщить о происшествии в установленный срок.

2. Оценка ущерба: Страховщик назначает экспертизу.

3. Выплата возмещения: В пределах страховой суммы, за вычетом франшизы.

Пример: При затоплении офиса ущерб оценен в 2 млн рублей. При страховой сумме 2 млн и безусловной франшизе 100 тыс. рублей, выплата составит 1.9 млн рублей.

Суброгация.После выплаты возмещения страховщик получает право требовать компенсацию с виновника ущерба. Например, если пожар возник из-за неисправной проводки, страховщик может взыскать убытки с электрической компании.

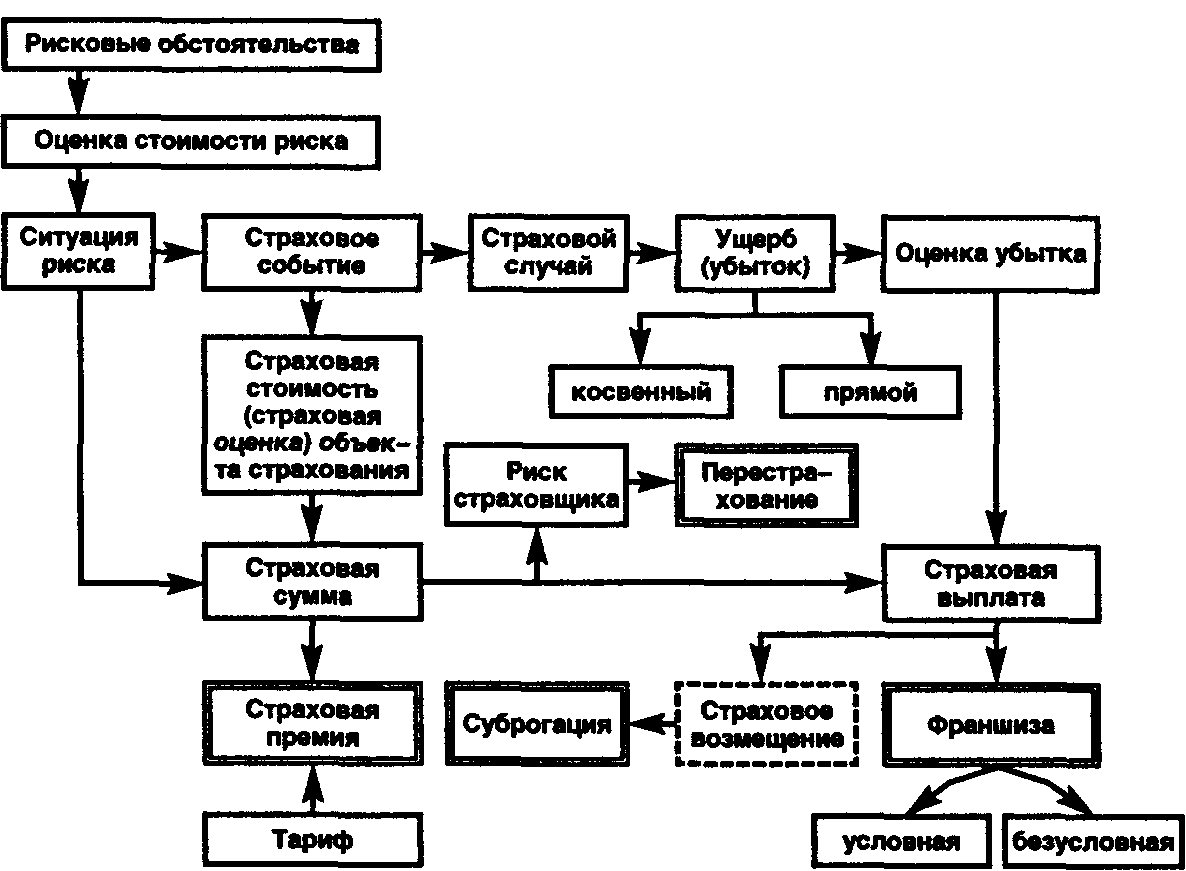

Технологическая цепь страхования (схема 10.10)

1. Оценка риска: Страховщик анализирует объект и определяет тариф.

2. Заключение договора: Согласование условий и оплата премии.

3. Мониторинг: Страхователь сообщает об изменениях, влияющих на риск.

4. Урегулирование убытка: При наступлении страхового случая.

Заключение. Имущественное страхование — сложный, но необходимый механизм защиты бизнеса. Понимание его видов, условий договора и правовых нюансов позволяет минимизировать финансовые потери. Использование инструментов вроде франшизы и перестрахования оптимизирует затраты, а обязательные виды страхования обеспечивают соблюдение закона. Для эффективного управления рисками важно тщательно выбирать страховщика и условия покрытия.

Дата добавления: 2025-05-12; просмотров: 340;